税理士と社労士のダブルライセンス事務所

小川会計事務所・小川労務事務所

〒162-0066 東京都新宿区市谷台町16-6 16ビル2階

受付時間 | 10:00~17:00 |

|---|

定休日 | 土曜・日曜・祝日 |

|---|

個人事業が損をしないための経理

自宅と事務所が兼用の場合、事務所部分は経費になるの?

個人事業の場合、自宅の一部を事業に使用し、自宅の電気・水道・ガス・電話・FAXを仕事に使用することはよくあります。自分の車を仕事に使う場合もあるでしょう。

その場合、使った費用を事業用と個人用に按分して、事業用の部分を経費にすることができます。

たとえば、電気代、ガス代、水道代、電話代、ネット代、貸家である場合は自宅の家賃、持ち家である場合は自宅の減価償却費、自家用車の減価償却費、ガソリン代などの費用ならば、仕事に使った分を経費にすることができます。

ここで重要なのが「仕事に使った分がいくらか」ということ。

「合理的な理由に基づいて割合を計算していること」が大切です。説明できる根拠やその資料を準備しておくことが大事です。計算の根拠とした資料は、捨てずに保存しておくようにしましょう。

領収書がもらえない支払はどうすればいいの?

現金の取引では、領収書や請求書をもらえないことがしばしあります。

例えば「現場での打合せで、自動販売機で飲み物を買った」などでは、自動販売機は領収書を出してくれません。

ご祝儀やお香典を渡す場合にも領収書は出ません。

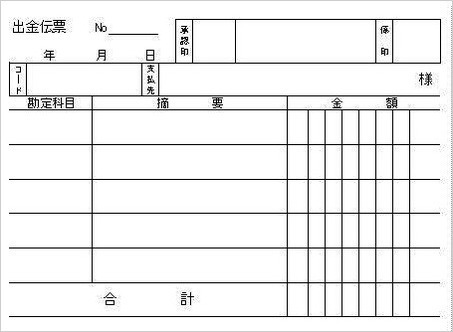

こういった領収書がもらえない場合には、下記のような出金伝票に出金を記録し、それを領収書の代わりとして保存しておきましょう。

右記のような出金伝票に

- 出金日

- 支払先

- 内容

- 金額

を記録し、領収書の代わりとして保存します。

勘定科目は何を使えばいいの?

勘定科目とは、仕訳や決算書などに用いる表示金額の名目を表す科目のことです。

「この費用は、どの勘定科目を使えばいいの?」という御質問をよく受けます。

正解は「自分でわかれば、なんでもOKです。」

帳簿を作成する目的には、

- 税金の計算を行うため

- 経営状態を把握するため

- 事業の状況を第3者(銀行など)に説明するため

が挙げられます。「税金の計算」については、「収入 − 必要経費 = 利益」が正しく計算できれば税金の計算上問題ありません。しかし、「経営状態を把握するため」に帳簿を作成するには、勘定科目にルールを決めておかなければなりません。適当に使うと「どの費用が増減したのか?」「どの費用を改善すればいいのか?」といった経営状態の分析ができなくなります。また、帳簿をチェックする側にとっても、去年と今年の帳簿を確認して、同じ勘定科目の金額に大きな増減があれば「何があったんだろう?」と気になるものです。そのため、最初に「この費用はこの勘定科目を使う」と自分でルールをつくり、その後は決めたルールを継続することが勘定科目の上手な使い方です。 下記は一般的な勘定科目と費用の対応関係です。これを参考に、管理しやすい帳簿にしましょう。

収益の部

| 売上高 | 商品・サービスを販売した場合 |

|---|---|

| 家事消費 | 飲食店などで、商品を食べるなどして消費した場合 |

| 雑収入 | 備品等を売却した場合など、メイン以外の収入 |

費用の部

| 租税公課 | 固定資産税、事業税、自動車税などの税金 |

|---|---|

| 荷造運賃 | 宅配便などの送料 |

| 水道光熱費 | 電気、ガス、水道代 |

| 通信費 | 固定電話代、携帯電話代、インターネットプラバイダー料金 |

| 広告宣伝費 | 名刺、パンフレットなどの印刷代、広告の掲載料など |

| 接待交際費 | 取引先との接待飲食代、お中元、お歳暮など |

| 保険料 | 事務所の火災保険などの損害保険料、自動車の損害保険料 |

| 修繕費 | 事務所や自動車などの固定資産の修繕費 |

| 消耗品費 | 消耗品の購入費用、単価10万円未満の固定資産の購入費用 |

| 事務用品費 | 文房具などの事務に使用する消耗品の購入費用 |

| 福利厚生費 | 従業員との打ち上げ費用など |

| 法定福利費 | 雇用保険料や社会保険料の使用者負担分 |

| 給料手当 | 従業員への給料 |

| 賞与 | 従業員へのボーナス |

| 雑給 | アルバイト料など |

| 外注費 | 作業を外注した場合、外注先への支払 |

| 支払利息 | 借入金に係る利子を支払う場合 |

| 地代家賃 | 事務所、駐車場などの賃料を支払う場合 |

| 支払手数料 | 振込手数料、会計事務所報酬など |

| 車両費 | 車両を使う場合の車検費用、点検費用など |

| 賃借料 | レンタカーなど物品を賃借した場合の賃借料 |

| リース料 | リースでコピー機などの事務用品を賃借した場合 |

| 会議費 | 取引先との打合せ時の食事代・お菓子代 |

| 新聞図書費 | 仕事に必要な図書の購入費用、新聞雑誌の購読料 |

| 諸会費 | 同業者団体や町内会などの会費 |

| 長期前払費用償却 | 礼金・権利金などで、何年かに分けて費用にしていくもの |

| 繰延資産償却 | 創業費、開業費などで、何年かに分けて費用にしていくもの |

| 雑損失 | 固定資産を廃棄した場合等、臨時的な費用 |

| 雑費 | 上記の費用のいづれにも該当しない費用があった場合 |

| 減価償却費 | 固定資産について、耐用年数にわたって費用にできる金額 |

| 専従者給与 | 専従者に支払った給与 |

※あくまで一例です。自分のルールで勘定科目を決めてください。

経理・確定申告で迷ったら誰に相談すれば

実際に帳簿を作成していくと、さまざまな疑問点にぶつかることになるかと思います。

そういったときに頼りになるのが、専門家です。

自分のニーズに応じて利用していきましょう。

まずは税務署。確定申告時の繁忙期(例年2月〜3月)以外は比較的空いていますので、早めに相談に行くのが良いでしょう。税務署に行くのが面倒という方には、電話相談もオススメです。

ただ税務署はあくまで税金を徴収する側ですので、いつもいちばん納税者の利益になる判断を教えてくれるとは限りません。また、担当者がコロコロ変わりますので、「この前の人は大丈夫と言ったけれども、今回の人にはダメだと言われた」など不満も多いようです。

青色申告会などは青色申告の普及を目的としている団体です。年会費も数千円〜1万円程度払えば、会計ソフトの使い方から帳簿についての相談にも対応してもらえますが、税理士等の専門家が対応するわけではないのではないので、節税や税務相談といった深い内容には対応することが出来ません。

コストはかかりますが、いちばん安心なのは、直接税理士と契約を結ぶことです。

税理士には守秘義務が課されていますので、「大きく節税したい!」「うちの場合はどうなの?」といった他の人には聞けないような個別的・具体的な事案に安心して相談を持ちかけることができます。

お問合せはこちら

Menu

インフォメーション

お問合せ・ご相談

お問合せはお電話・メールで受け付けています。

メールでのお問合せは24時間受け付けております。

受付時間/定休日

受付時間

10:00~17:00

定休日

土曜日・日曜日・祝日

アクセス

〒162-0066

東京都新宿区市ヶ谷台町16-6

16ビル2階

都営新宿線「曙橋駅」 徒歩7分